Llega la empresa a la celebración número 81 con presión financiera y bajo acecho de las calificadoras

En el primer aniversario de la expropiación petrolera celebrado por un partido político de izquierda, Pemex llega acechada en todos los frentes: por las firmas calificadoras, por el crimen organizado, por serias dificultades financieras como una pesada carga financiera y laboral, por bajos y en ocasiones históricos niveles operativos, que la han llevado a una alta dependencia externa para cumplir el compromiso de abastecer la demanda interna de hidrocarburos.

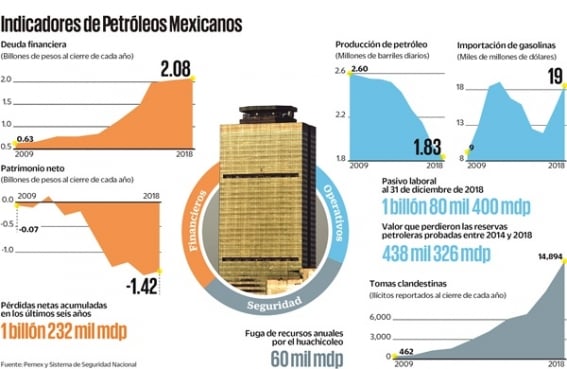

Además, una exorbitante deuda estimada en 2 billones 82.3 mil millones de pesos, en términos nominales, una importante caída de las reservas petroleras probadas, aquellas de las cuales se obtiene crudo para satisfacer el mercado nacional y exportar y pérdida de valor de las mismas.

Tan sólo entre 2014 y 2018, este tipo de reservas disminuyó 34.1%, que sumado al efecto del precio, provocó una pérdida de valor de las mismas equivalente a 438 mil 326 millones de dólares.

Información de la empresa petrolera entregada vía la plataforma nacional de transparencia revela por ejemplo que de los últimos 73 meses —2012 a enero de 2019— en 60 reportó números rojos en su balance financiero presupuestal.

EL UNIVERSAL publicó el pasado 27 de febrero que la petrolera acumuló pérdidas netas por un billón 231.8 mil millones de pesos en los últimos seis años, una cantidad que representa 60% de la deuda total de la compañía.

Opera un sistema nacional de refinación apenas por arriba de 30%, lo que ha provocado que acumule 29 años importando gasolinas, 23 años diesel y 21 años turbosina, 29 años trayendo del exterior gas licuado de petróleo (LP) y combustóleo.

También acumula 29 años importando gas natural y petroquímicos, todo lo cual ha significado una transferencia de recursos al exterior por más de 300 mil millones de dólares en esos periodos.

Datos del Sistema de Seguridad Nacional señalan que el huachicoleo —tanto en ductos como en instalaciones en tierra y marítimas— como negocios ilícitos que se hacen al amparo de la empresa, desde dentro de ella, le representa una fuga de recursos anuales del orden de 60 mil millones de pesos.

Su producción de petróleo crudo, materia prima para procesar derivados como las gasolinas, diesel y turbosina, se habrá derrumbado casi 50% entre 2004 y las proyecciones previstas para 2019.

Este año, la empresa espera reportar una plataforma de producción de un millón 700 mil barriles diarios, un millón 682 mil barriles menos que en 2004, cuando la empresa alcanzó su máximo nivel de extracción de yacimientos tanto en tierra como en mar.

Es de acuerdo con analistas del sector, una situación que está “carcomiendo a la empresa” y que está complicado el arranque de la nueva administración, a la cual le toca “celebrar este aniversario”.

Esquema de bonos

Luis Miguel Labardini-Deveaux, socio de la firma Marcos y Asociados, señaló que si bien la petrolera venía teniendo complicaciones, fue a partir de 2015, en la administración del expresidente Enrique Peña Nieto cuando “trataron de resolver el problema de la caída de los precios del petróleo con machetazos, cerrando las llaves de inversión en exploración y producción, en lugar de reducir el gasto corriente”.

Pemex, dijo, “tenía problemas, pero había un flujo de efectivo sano que inspiraba confianza de inversionistas y calificadoras”.

Tan es así, que durante ese periodo la producción de petróleo crudo se redujo de 2.4 millones a 1.6 millones, agregó el especialista del sector energético.

Comentó que el problema principal de la empresa “es que necesita inversiones adecuadas para destinar recursos en campos petroleros rentables que permitan aumentar, en el corto plazo, la producción de crudo, como los que se ubican en aguas someras de la Sonda de Campeche, porque cuando se tiene más producción, hay flujo de efectivo sano y le das estabilidad financiera

a la empresa”.

En el corto plazo, la inversión se tiene que recuperar y la administración de Andrés Manuel López Obrador está haciendo un esfuerzo importante en esta materia, añadió. Incluso, no descarta la posibilidad de utilizar esquemas como la colocación de bonos de Pemex.

Bajo el riesgo de castigo

El entorno en que el se está moviendo la empresa ha motivado a las principales agencias calificadoras a monitorear con lupa todas las acciones que realiza por el riesgo de incumplimiento de pagos.

Firmas como Moody’s Investors Service, Fitch Ratings y Standard and Poor’s han manifestado su preocupación con relación a la fuerte carga fiscal de la empresa, el monto total de su endeudamiento, el incremento de la deuda durante los últimos años, el flujo de efectivo negativo durante 2016, principalmente como resultado de los requerimientos significativos de inversión en los proyectos de la entidad, y la declinación en los precios del crudo.

También hay señalamientos por la declinación natural de ciertos campos y menor calidad del petróleo crudo, la falta de fondeo suficiente de la reserva destinada a las pensiones de los jubilados y primas de antigüedad, la cual ascendió a un billón 80.5 mil millones de pesos al 31 de diciembre de 2018, y la resiliencia de los gastos de operación de la petrolera, a pesar de la fuerte declinación de los precios del petróleo que empezó a finales de 2014, que

han colocado a la empresa con una perspectiva negativa.

En sus diagnósticos, estas calificadoras consideran que “una reducción adicional en la calificación de Pemex puede tener consecuencias adversas en su capacidad para tener acceso a los mercados financieros o en el costo del financiamiento.

En caso de que la entidad no pueda obtener recursos en condiciones favorables, esto puede limitar su capacidad para obtener mayores créditos, invertir en proyectos productivos apoyados a través de deuda y afectar su capacidad para cumplir sus obligaciones de pagos de principal e intereses con sus acreedores en los próximos años”.

Incluso las empresas que contrata la empresa para auditarla —los despachos BDO Castillo Miranda y KPGM Cárdenas Dosal—, manifiestan dudas sobre la capacidad de la empresa para continuar como negocio en marcha como consecuencia de sus resultados financieros.

De hecho, está situación se ha convertido en un “candado” para que la empresa pueda llevar a cabo proyectos como la nueva refinería de Dos Bocas, Tabasco, o la rehabilitación de las seis refinerías que opera, proyectos que caen en la cancha de la nueva administración.